1 lipca 2024 roku w Polsce zostanie wprowadzona tzw. e-faktura. System ten polegać ma na tym, że wszystkie faktury będą musiały być wystawiane online i dodatkowo będą musiały „przejść” przez serwery Ministerstwa Finansów. Teoretycznie takie rozwiązanie ma zagwarantować większą przejrzystość systemu podatkowego w Polsce oraz przyczynić się do walki z tzw. „mafiami VAT-owskimi”. Przeciwnicy pomysłu e-faktur podnoszą szereg argumentów np. taki, że ustawodawca nie przewidział co się wydarzy, jeśli np. serwery ministerstwa finansów będą przeciążone lub po prostu system się zawiesi. Inny wskazywany często problem to kwestia tego, że nie każdy przedsiębiorca musi potrafić obsługiwać komputer i (prawdopodobnie) nie najprostszy system księgowy (dotyczy to np. ludzi starszych, którzy prowadzą działalność gospodarczą dorabiając sobie do emerytury).

1 lipca 2024 roku w Polsce zostanie wprowadzona tzw. e-faktura. System ten polegać ma na tym, że wszystkie faktury będą musiały być wystawiane online i dodatkowo będą musiały „przejść” przez serwery Ministerstwa Finansów. Teoretycznie takie rozwiązanie ma zagwarantować większą przejrzystość systemu podatkowego w Polsce oraz przyczynić się do walki z tzw. „mafiami VAT-owskimi”. Przeciwnicy pomysłu e-faktur podnoszą szereg argumentów np. taki, że ustawodawca nie przewidział co się wydarzy, jeśli np. serwery ministerstwa finansów będą przeciążone lub po prostu system się zawiesi. Inny wskazywany często problem to kwestia tego, że nie każdy przedsiębiorca musi potrafić obsługiwać komputer i (prawdopodobnie) nie najprostszy system księgowy (dotyczy to np. ludzi starszych, którzy prowadzą działalność gospodarczą dorabiając sobie do emerytury).

Jak ma działać system e-faktur?

Z naszego punktu widzenia jako firmy consultingowej e-faktura oznacza… ogrom wpływających do nas e-maili od właścicieli brytyjskich spółek LTD. Możesz zadać pytanie – co ma do e-faktur spółka LTD? Już wyjaśniam. Otóż system będzie działał w zasadzie prosto. Firma A wystawia fakturę Firmie B. Przechodzi ona przez serwer Ministerstwa Finansów, podatek VAT jest wpłacany na osobny rachunek techniczny i w przypadku nadpłaty tego podatku – szybciej następuje jego zwrot. O ile w przypadku rozliczeń między dwoma podmiotami z Polski, z których każdy ma NIP problemu nie ma to… poważne kłopoty zaczynają się w sytuacji, gdy mamy do czynienia z podmiotem z poza Polski, który wystawia fakturę polskiej firmie.

Mówiąc wprost. E-faktura oznacza ogromne kłopoty dla kilkuset tysięcy Polaków, którzy mają spółki w Wielkiej Brytanii. Od około 10 lat trwa pewna „moda” na zakładanie spółek LTD na Wyspach Brytyjskich. Wynika ona z jednej strony z wysokiej kwoty wolnej od podatku a z drugiej z tego, że bardzo wiele usług, które w Polsce są objęte podatkiem VAT – w Wielkiej Brytanii nie są „o-VAT-owane”. Dodatkowo dość liberalne prawo Jej Królewskiej Mości sprawia, że można bardzo wiele rzeczy wrzucić w koszty prowadzenia działalności gospodarczej. W konsekwencji często przedsiębiorcy unikają także podatku dochodowego.

75% karnego podatku „jednym kliknięciem”

Problem polega na tym, że jeśli po pierwszym lipca 2024 roku jakiś obywatel Polski posiadający spółkę LTD w Wielkiej Brytanii wystawi jakąkolwiek fakturę dla jakiegokolwiek podmiotu gospodarczego z terenu Polski, to taka faktura będzie musiała także zostać „przepuszczona” przez serwer Ministerstwa Finansów. Jeśli Ty jako właściciel spółki LTD tego nie zrobisz (a nie zrobisz bo twoja spółka LTD nie ma NIP-u) to osoba, która fakturę opłaca (polski przedsiębiorca) będzie musiał „przepuścić” taką fakturę przez serwer ministerstwa. W konsekwencji polski urząd skarbowy dowie się „jednym kliknięciem”, że

– obywatel RP ma spółkę LTD

– ile zarobiłeś pieniędzy od czasu powstania Twojej spółki LTD (dane te są publicznie dostępne) oraz od jakiej kwoty NIE ZAPŁACIŁEŚ podatku

– gdzie i na jakich kontach bankowych spółka LTD ma środki

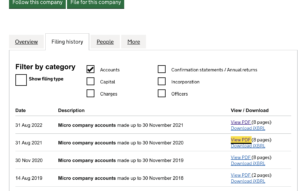

Jakie tego są konsekwencje. Otóż powziąwszy tę wiedzę Urząd Skarbowy po prostu nałoży na takiego przedsiębiorcę karny podatek za 7 lat wstecz. Podatek od nieujawnionych dochodów wynosi… 75%. Aby napisać jeszcze jaśniej: Jeśli masz spółkę LTD w UK i jakakolwiek Twoja faktura zostanie przesłana na serwer Ministerstwa Finansów po 1 lipca 2024 roku to od CAŁOŚCI Twoich dochodów (zarobionych na LTD pieniędzy) za 7 lat wstecz zostanie Ci naliczony karny podatek 75%. Skąd Skarbówka będzie wiedziała ile zarobiłeś? To proste. Twój brytyjski księgowy przekazuje te dane co roku brytyjskiemu Company House a ten umieszcza te dane na publicznie dostępnej stronie internetowej. Wystarczy wejść na stronę: https://www.gov.uk/get-information-about-a-company wpisać nazwę firmy i… wyświetli się informacja ile spółka LTD ma gotówki, ile miała gotówki, gdzie ma konta bankowe itp. Zrzut ekranu niżej z przykładowej spółki.

Jak się chronić?

To nie jest wbrew pozorom trudne pytanie. Masz w zasadzie kilka opcji:

-

- Możesz po 1 lipca 2024 roku nie wystawiać faktur dla polskich podmiotów gospodarczych.

- Możesz mianować dyrektora nominowanego (699 euro rocznie) + ukryć swoją osobę jako właściciela udziałów (koszt około 1200 euro rocznie + opłaty administracyjne). Pamiętaj także, że jeśli wypłaciłeś sobie wynagrodzenie jako dyrektor spółki LTD i nie zadeklarowałeś go w PIT to polski Urząd Skarbowy dowie się o tym! W konsekwencji zostaje Ci trzecie rozwiązanie:

- Przenieść swoją spółkę do innej lokalizacji, która gwarantuje całkowitą anonimowość (jednorazowy koszt około 2500 euro – żadnych podatków, żadnych opłat za księgowość). Jednocześnie lokalizacja ta musi gwarantować „ciągłość” prowadzenia działalności gospodarczej. Taką lokalizacją mogą być np. Brytyjskie Wyspy Dziewicze czy Belize. Nawet specjalista będzie miał ogromny problem, aby ustalić czy firma o nazwie: Fajna Firma LTD z wirtualnym biurem w Londynie to spółka z UK czy BVI czy może Belize.

- Możesz po 1 lipca 2024 roku nie wystawiać faktur dla polskich podmiotów gospodarczych.

Kompleksowa wiedza na ten temat

Otrzymujemy kilka a nawet kilkanaście wiadomości e-mail dziennie odkąd pojawiło się potwierdzenie, że e-faktura „jednak wchodzi do Polski”. Nie jesteśmy w stanie każdej osobie odpisywać na maile. Z drugiej strony nie każdy przedsiębiorca chce wydać od 3 do 5 tysięcy złotych na indywidualne konsultacje. Znaleźliśmy pewne rozwiązanie! Jeśli chcesz dowiedzieć się więcej na temat tego jak zabezpieczyć się przed ewentualnym karnym podatkiem oraz uzyskać kompleksową wiedzę jak przenieść spółkę LTD z Wielkiej Brytanii do bezpiecznej i anonimowej lokalizacji – organizujemy niebawem mini-szkolenie na ten temat. Poprowadzi je nasz główny specjalista od spółek offshore. Szkolenie organizujemy „pro bono”. Koszt szkolenia pokrywa wyłącznie roboczo-godziny prawników, którzy przygotują dla Ciebie materiały szkoleniowe. Koszt szkolenia to 29 GBP (przeliczone na PLN). Wejściówkę możesz zakupić TUTAJ.